编者的话:当地时间8月16日,随着美国总统拜登签字落笔,总价值为7500亿美元的《2022年通胀削减法案》正式生效。在这一揽子缓解美国高通胀经济环境的立法中,有超一半金额用于应对气候变化和保障能源安全,对新能源汽车的专项补贴更是成为其中要点。值得注意的是,虽然法案相关条款中并未明确提及中国,但在可获得补贴车型的条件中,美国却设定了一系列“排外”条款,以此保护并新建基于美国及其“伙伴国家”的新能源汽车产业链体系,打压排挤中国等在产业链上下游拥有先发优势的“外国受关注实体”。目前,中国在新能源汽车市场规模、整车和动力电池产能、关键原材料生产加工等领域均领先全球,《2022年通胀削减法案》能否帮助美国摆脱对中国新能源汽车产业链的依赖?全球新能源汽车产业链是否会受这些限制条款影响而向美国迁徙?中国建立起的比较优势是否会因此被削弱?《环球时报》记者对此进行了采访调查。

“没有中国原材料,美国造不出电池”

为实现拜登提出的到2030年电动汽车占当年美国所有新车销量一半的目标,《2022年通胀削减法案》通过财政补贴拉动美国本土新能源汽车产业发展的力度空前。《环球时报》记者整理法案条款后发现,该法案对美国新能源产业链的刺激政策主要聚焦在三大方面:一是扩大补贴规模;二是刺激中低收入人群购车;三是在高度全球化分工的新能源汽车产业链中,美国再次拿出了保护主义条款,欲用“排中”的方式促进汽车制造业回流,加速本土产业链建立。

法案中明确提及,补贴仅限于在北美组装生产的新能源车型,这意味着所有进口新能源汽车不再享受任何补贴。不仅如此,法案对可获得补贴新能源车型使用的部件及原材料有明确要求,比如动力电池部件及其关键矿物(生产动力电池所必须的电芯、模组、电解液、隔膜及锂、镍、钴、石墨正负极材料等)必须有一定比例来自美国或与其有自由贸易协定的国家(加拿大、墨西哥、澳大利亚、韩国、智利等),而且占比逐年递增。

虽然法案中的“排外”条款并未明确指向中国,但从目前美国新能源汽车产业链结构看,中国企业已成为其重要组成部分,美国出台这些限制条款就是希望通过行政手段和补贴限制强行与中国动力电池产业链“解绑”。

“作为中国和欧洲之后全球第三大新能源汽车市场,美国尚不具备新能源汽车动力电池及其原材料供应的自主权,高度依赖中国、韩国等国家。”一位不愿具名的动力电池业内人士告诉《环球时报》记者,美国希望通过这些“不平等补贴”条款,拉拢企业赴美投资,建立属于美国及其“盟友国家”的新能源汽车供应链,摆脱“对中国关键零部件和原材料的严重依赖”。

但从目前的产业形势看,美国可能难以在短期内实现与中国动力电池及其原材料“硬脱钩”。根据彭博社新能源财经数据,目前,美国只有特斯拉一家企业具备动力电池商业化量产能力,其他具备规模化投产能力的电池工厂,都是依靠本土汽车企业与LG、SK、松下等日韩头部电池制造商合资(其中通用4家、福特3家、Stellantis2家),或由英国的Britishvolt、澳大利亚的iM3NY等电池企业投建。

按照彭博社新能源财经统计,目前美国动力电池产能(包括完全启用、在建和已公布的电池产能)排名前十的企业均来自上述“外来”的合资或独资公司。《环球时报》记者计算后发现,单韩国电池制造商的产能就占据其中的59.7%。可见美国本土新能源汽车的动力电池高度依赖韩国,但在去年韩国电池制造商使用的电池矿物原材料中,有80%以上从中国进口。

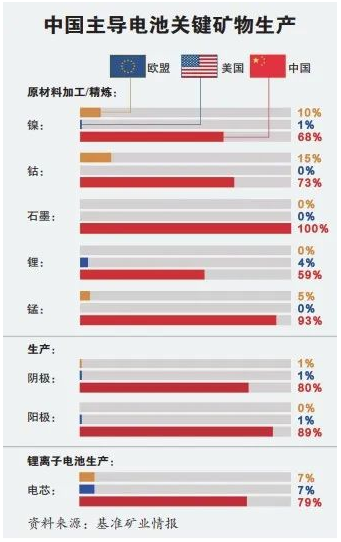

在生产动力电池所需主要原材料的加工、精炼、生产及回收方面,中国拥有绝对主导权。根据跟踪全球电池供应链的基准矿业情报公司的数据,在动力电池关键原材料方面,全球59%的锂、68%的镍、73%的钴、93%的锰等正极材料都由中国供应。在负极材料方面,中国也拥有不可取代的优势,近乎100%的石墨都由中国出产。《彭博商业周刊》援引瑞银集团分析师蒂姆·布什的话称,石墨是电池负极必不可少的成分,但无论是天然石墨还是合成石墨,中国都拥有绝对主导优势。此外,去年全球范围内锂电池电解液、隔膜等材料也有超八成出货量来自中国。

美国科技网站The Verge报道称,中国并不在美国“友好贸易伙伴”名单上,但美国大部分电动汽车仍严重依赖中国的动力电池及原材料供应。

“很难从美国本土的产业链中获取达到税收抵免门槛的动力电池原材料及部件。”彭博新能源财经储能分析师伊芙琳娜·斯托伊库表示,“新建电池及其部件产能最长需要3年时间。”彭博社也在一篇文章中称,目前美国很难与中国在动力电池原材料领域实现“硬脱钩”,因为矿山通常需要7年或更长时间才能完成勘探、开采和加工生产。而根据美国地质勘探局提供的信息,虽然美国锂探明储量位居全球第四,但仅有一处活跃的锂矿。全球电动汽车及电池分析机构CleanTechnica更直接表明,如果没有来自中国的原材料,美国就造不出电池。

“盟友”也难拿到补贴

从目前各新能源汽车出产国和主要车企的反应来看,各方都对该法案前景不看好,认为其使用部件和材料的限制条件过于冒进。

据悉,法案对可获得补贴车型使用的部件和材料有明确要求,比如电池组件必须来自美国或与其有自由贸易协定的国家,占比从2024年前的50%,逐年递增至2029年的100%。电池中的关键矿物原材料必须在与美国有自贸协定的国家或地区提取或加工,或在北美回收利用,占比从2024年前的至少40%,逐年递增至2029年的80%。而且电池组件及其关键矿物原材料分别自2024年和2025年起不得来自“敏感实体”。路透社援引代表大众、丰田、通用等车企的美国游说组织汽车创新联盟的分析称,目前美国共有72款电动汽车在售,但在2023年1月1日电动汽车补贴生效后,只有30%的车型有资格享受税收抵免。如果额外的电池产地限制生效,没有一款车型有资格获得全额补贴。

路透社报道称,这一条款遭到了车企的强烈反对,称其关键矿物和组件采购的百分比目标太高,增长太快,难以达到补贴要求。此外,美国罔顾盟友利益的举措也令各方不满。法案要求获得补贴的新能源车型必须在北美生产,而在美国电动汽车销量仅次于特斯拉的韩国现代起亚的车型却仍依靠进口。为此,包括现代汽车集团会长郑义宣在内的韩国代表团近期紧急访美,希望生效时间能推迟2—3年,为其在美国建设的首家电动汽车和电池工厂争取时间。欧盟等对美新能源车主要出口地区也表示,该条例违反了世界贸易组织的自由贸易规定,使其很难拿到补贴。

中国优势难被撼动

虽然该法案极力拉拢全球新能源车产业链向美国及其“盟友国家”转移,但从美国目前的情况看,这种“迁徙潮”恐怕难在短期内实现。

“因为美国尚不具备关键矿物开采、加工能力,以及关键原材料的加工、精炼技术,未来3—5年,美国仍难以形成一套成熟的本土产业链体系,摆脱对中国的依赖。”中国化学物理电源协会秘书长刘彦龙告诉《环球时报》记者。

德勤管理咨询中国供应链与网络运营主管合伙人周小良也认为,美国难以在短期内建立动力电池及其相关完整的本土产业链。因为目前全球动力电池的竞争格局已形成,中日韩产业链优势明显。当前供应链格局是市场化选择的结果,由原材料、人工建厂成本、市场需求等多个因素造就,美国在这些方面也不具备优势。美国作为后发国家建立产业链的时间和成本压力都较大。

“过去40年新能源汽车产业链的全球化走向主要依靠经济规律。由于中国拥有全球最具成本效益的劳动力、资金、交通等条件,全球供应链向中国转移,让中国成为全球新能源汽车产业链的中心。”中国汽车工业协会副总工程师许海东对《环球时报》记者表示,在美国贸易保护主义的影响下,产业链全球化的判断标准夹杂更多政治考量,“美国希望把供应链转移到有相同价值观的伙伴关系国,这也是未来美国等西方国家供应链布局的方向,把重要战略物资控制在自己的‘朋友圈’中”。

许海东认为,《2022年通胀削减法案》的这些“排外”条款会一定程度上逼迫相关企业往美国及与其有自贸关系的国家转移,但是中国本身还是全球最大的新能源汽车市场,拥有完整的上下游产业链,足以支撑自身供应链的发展,美国自建新能源汽车供应链并不会撼动中国的领先优势。

“虽然美国近期出台的《2022年芯片和科技法案》和《2022年通胀削减法案》都试图通过产业补贴和税收减免引导制造业,特别是高端制造业回流,但是并未系统性地解决制造业‘空心化’的问题。”周小良表示,相比之下,中国新能源汽车产业链具备较强的先发优势,供应链成熟,成本优势突出。美国通过税收抵免“无法消除中国在规模经济、劳动力和能源成本方面的优势”,中国在电池、正负极材料等供应链的份额短期内“难以被完全替代”,将会“保持全球领先地位”。

截图为《环球时报》9月3日B7版

环球时报记者 陶震